Неотъемлемой частью финансового менеджмента является оценка инвестиций: в какие долгосрочные проекты компании следует вкладывать деньги?

Традиционно наилучшими способами оценки проектов считаются методы дисконтированных денежных потоков (DCF), и, в частности, чистая приведённая стоимость (NPV). В рамках DCF будущие денежные потоки дисконтируются, чтобы сделать поправку на временную стоимость денег. Для того, чтобы дисконтировать нужно оценить два параметра:

- будущие денежные потоки, имеющие отношение к проекту;

- подходящую ставку дисконтирования.

В этой статье рассматривается способ расчёта подходящей ставки дисконтирования.

Стоимость собственного капитала

Стоимость собственного капитала представляет собой соотношение между суммой привлекаемого собственного капитала и вознаграждением, которое акционеры ожидают получить в обмен на свой капитал. Стоимость собственного капитала можно оценить двумя способами:

1. Модель роста дивидендов

Определяется цена акций (капитала, который может быть привлечён) и сумма дивидендов (вознаграждения акционерам). Далее с помощью модели роста дивидендов рассчитывается стоимость собственного капитала, причём эта модель может учитывать темпы роста дивидендов.

В списке формул для экзамена по финансовому менеджменту приводятся следующие формулы:

P0 = D0(1 + g) / (re – g)

re = D0(1 + g) + g / P0

Первая формула определяет текущую рыночную цену акции без дивиденда (P0), где:

g = ожидаемые будущие темпы роста дивидендов, начиная с момента времени 1;

D0 = текущие дивиденды (либо только что выплаченные, либо подлежащие выплате в ближайшее время);

re = стоимость собственного капитала.

Обратите внимание, что выражение (D0(1 + g)) в числителе – это дивиденды, которые будут выплачены через год.

Для компании, акции которой котируются на бирже, все переменные в правой части формулы либо известны, либо их можно легко рассчитать. При отсутствии других данных предполагается, что будущие темпы роста дивидендов можно экстраполировать из прошлых темпов роста. Теперь давайте посмотрим, как всё это сводится воедино – рассчитаем re на примере конкретных данных.

Пример 1: применение модели роста дивидендов

Компания в ближайшее время планирует выплатить дивиденды в размере $0.24. Текущая рыночная цена акции составляет $2.76 (включая ожидаемые дивиденды). Темпы роста дивидендов в прошлом, которые, как ожидается, сохранятся и в обозримом будущем, составляют 5%.

Чему равна стоимость капитала компании?

Решение

re = D0(1 + g)/P0 + g = 0.24(1 + 0.05)/2.52 + 0.05 = 15%

Помните, что P0 – это сегодняшняя рыночная цена без дивидендов. Поскольку нам была дана цена с дивидендом, дивиденды следует вычесть.

2.Модель оценки доходности капитальных активов (CAPM)

Уравнение модели оценки доходности капитальных активов (CAPM), также приведённое в списке формул, имеет следующий вид:

E(ri)= Rf + βi(E(rm) - Rf)

где:

E(ri) = доходность от инвестиций;

Rf = безрисковая норма доходности;

βi = бета-коэффициент инвестиций (значение систематического риска инвестиций);

E(rm) = доходность на рынке капитала

По сути, это уравнение говорит о том, что требуемая доходность зависит от риска инвестиций. Точкой отсчёта для требуемой нормы доходности является безрисковая ставка (Rf), к которой необходимо добавить премию, относящуюся к риску конкретных инвестиций. Величина данной премии зависит от ответов на следующие вопросы:

- Какова премия, которую рынок в настоящее время предлагает сверх безрисковой ставки (E(rm) – Rf)? Это базовая мера риска: какую доходность предлагает фондовый рынок в целом для того, чтобы компенсировать риски сверх безрисковой ставки?

- Насколько рискованны конкретные инвестиции по сравнению с рынком в целом? Это «бета-коэффициент» инвестиций (βi). Если βi равняется 1, инвестиции имеют тот же риск, что и рынок в целом. Если βi > 1, инвестиции являются более рискованными (более волатильными), чем рынок, и инвесторы должны требовать доходность более высокую, чем рыночная, чтобы компенсировать дополнительный риск. Если βi < 1, то инвестиции менее рискованны, чем рынок, и инвесторы будут удовлетворены более низкой доходностью, чем рыночная.

Пример 2: применение модели CAPM

Безрисковая ставка = 5%

Рыночная доходность = 14%

Какая доходность требуется от инвестиций, бета-коэффициенты которых таковы:

(i)1

(ii)2

(iii) 0.5

E(ri) = Rf + βi(E(rm) - Rf)

(i) E(ri) = 5 + 1(14 – 5) = 14%

Требуемая доходность инвестиций с таким же риском, что и у рынка в целом – это ни что иное, чем просто рыночная доходность.

(ii) E(ri) = 5 + 2(14 – 5) = 23%

Здесь мы говорим о доходности инвестиций, риск которых в два раза больше, чем рыночный. Поэтому требуется более высокая доходность, чем та, которую даёт рынок.

(iii) E(ri) = 5 + 0.5(14 – 5) = 9.5%

Требуемая доходность инвестиций, риск которых в два раза меньше, чем риск рынка в целом, конечно, должна быть ниже, чем рыночная доходность.

Сравнение модели роста дивидендов и CAPM

Модель роста дивидендов позволяет рассчитать стоимость собственного капитала с использованием эмпирических значений, которые можно легко раздобыть для компаний, зарегистрированных на бирже. Посчитайте дивиденды, оцените их рост (обычно исходя из роста, наблюдаемого в прошлом) и определите рыночную стоимость акций (хотя при этом нужно соблюдать некоторую неосторожность, поскольку стоимость акций часто очень неустойчива). Подставьте эти значения в формулу, и у вас на руках оценка стоимости собственного капитала.

Однако эта модель не объясняет, из-за каких факторов разные акции имеют разную стоимость собственного капитала. Почему одна акция может иметь стоимость собственного капитала 15%, а другая – 20%? Причина того, что разные акции имеют разные нормы доходности, заключается в том, что они имеют разные риски, но в рамках модели роста дивидендов в явном виде это никак не отражается. Эта модель просто позволяет вывести закономерность из эмпирических наблюдений, не предлагая объяснения.

Кстати, обратите внимание, что изменение дивидендов не позволит компании изменить стоимость собственного капитала. Если просто посмотреть на формулу модели:

re = D0(1 + g) / P0 + g

то можно сделать вывод, что снижение дивидендов или темпов роста дивидендов приведёт к снижению стоимости капитала. Но это не так. Дело в том, что снижение дивидендов или темпов их роста приведёт к падению рыночной стоимости компании (то есть акции) до такого уровня, чтобы инвесторы в эту компанию смогли обеспечить себе требуемую доходность.

Модель CAPM объясняет, почему разные компании дают разную доходность. Она утверждает, что требуемая доходность основывается на другой доходности, которую можно получить в данной экономической среде (безрисковой и среднерыночной доходности), и на систематическом риске инвестиций – его бета-коэффициенте. CAPM не только предлагает это объяснение, но и предлагает способы измерения необходимых данных. Безрисковую ставку и рыночную доходность можно определить исходя из наблюдаемых данных. Так же можно рассчитать бета-коэффициенты компаний, зарегистрированных на бирже. Можно даже приобрести специальные бюллетени, в которых публикуются бета-коэффициенты. Кроме того, бета-коэффициенты часто публикуются на специализированных инвестиционных веб-сайтах.

Если инвестиции и рынок находятся в равновесии, то есть цены стабилизированы, то доходность, спрогнозированная с использованием модели CAPM, будет такой же, как и доходность, определённая с помощью модели роста дивидендов.

Обратите, пожалуйста, внимание, что оба описанных подхода позволяют оценить стоимость собственного капитала. Это не то же самое, что средневзвешенная стоимость капитала – за исключением особых обстоятельств, когда компания финансируется исключительно собственным капиталом.

Что влияет на риск акционеров и тем самым влияет на бета-коэффициент?

Есть два основных компонента риска, которому подвержены акционеры:

- Особенности бизнеса. Компании, которые производят товары производственного назначения в плане бизнеса представляют относительно больший риск, так как во время рецессии капитальные вложения можно отложить до лучших времён. Поэтому доходность таких компаний будет волатильной и можно ожидать, что для таких компаний βi > 1. В то же время от супермаркета можно ожидать риска меньше среднего, потому что люди должны есть даже во время рецессии. Поэтому для таких компаний вероятна βi < 1, так как они обеспечивают относительно стабильную доходность.

- Уровень финансового рычага. В не обременённой долгами компании (т. е. в компании без заимствований) есть непосредственная взаимосвязь между прибылью от операционной деятельности и доходами, которые могут получить акционерами. Как только появляется заёмный капитал и, следовательно, проценты, суммы, доступные для владельцев обыкновенных акций, становятся более волатильными. Это иллюстрирует пример ниже.

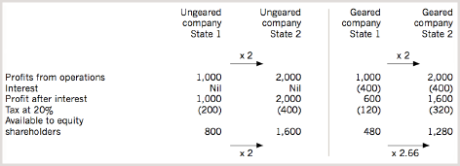

Пример 3: уровень финансового рычага

Как видно, прибыль, доступная акционерам компании без займов также удваивается, то есть единственная волатильность, которой подвержены акционеры компании – это исключительно волатильность особенностей бизнеса компании. Картина в компании с займами другая: несмотря на то что операционная прибыль тоже удвоилась, величина прибыли, доступной акционерам, увеличилась больше – в 2.66 раза. Получается, что риск, с которым сталкиваются эти акционеры, возникает из двух источников: риск, присущий особенностям бизнеса компании, плюс риск, появившийся в результате использования заёмного капитала.

Таким образом, норма доходности, требуемая акционерами (то есть стоимость собственного капитала), также будет зависеть от двух факторов:

- особенностей бизнеса компании, и

- величины финансового рычага компании.

Поэтому, когда мы рассчитываем стоимость собственного капитала или вообще обсуждаем её, мы должны чётко понимать, что именно мы имеем в виду. Является ли она стоимостью, которая отражает только бизнес-риск, или это стоимость, которая отражает бизнес-риск плюс риск увеличения доли заёмного капитала?

При использовании модели роста дивидендов вы измеряете то, что измеряете. Иными словами, если в качестве исходных данных используются дивиденды, рост дивидендов и стоимость акций компании, которая не имеет заёмного капитала, вы однозначно получите стоимость собственного капитала без учёта финансового рычага. Если, однако, эти исходные данные собраны для компании, которая использует заёмные средства, вы неизбежно получите стоимость собственного капитала с учётом финансового рычага.

То же самое верно и для опубликованных значений бета-коэффициентов, которые рассчитываются в результате измерения того, как доходы от акций изменяются в зависимости от рыночной доходности, что позволяет увидеть, является ли доходность от конкретных акций более или менее изменчивой, чем рыночная доходность. Мы опять измеряем то, что измеряем. Если наблюдаемая компания не имеет заёмного капитала, полученный бета-коэффициент зависит только от вида бизнеса компании. Если, однако, компания имеет заёмный капитал, бета-коэффициент будет отражать не только бизнес-риск компании, но и риск, связанный с использованием заёмного капитала.

Кен Гаррет – внештатный преподаватель и автор ряда публикаций